中研普华的优势

企业通过IPO或再融资募集来的资金投产的项目,称作募投项目,募投项目是企业IPO成功的关键。募集资金运用是招股说明书有4大核心章节中十分关键的一个章节。募投项目也是证监会审核阶段非常关键的一环。证监会和投资者会根据企业的募投项目的市场前景、技术含量、财务数据等综合来判断企业的投资价值和成长潜力,从而判断是否要企业成功过会,因此,上市募投项目可行性研究工作直接关系到企业能否上市成功。

中研普华募投项目设计,会结合细分市场报告和企业自身特点,合理预测项目前景和盈利能力,准确描述与公司核心竞争优势及持续盈利能力之间的逻辑关系,并对其可行性、必要性和可控性进行论证,充分吻合证监会审核思路,设计出合理的、严谨的、符合IPO要求的募投项目,以保证通过证监会审核。

中研普华自成立以来,为各地政府、企业提供上百个项目可行性评估、产业园区规划、产业投资测算;为各企业新建投资项目、扩产投资项目提供规划、评估与测算;同时也为众多家企业设计募投方案并成功上市或即将上市。

我们会和企业、券商充分沟通后确定募投项目方案。我们的募投项目可行性分析报告直接指向发审委规则、券商内核部要求,既可以满足募投项目在当地发改委备案的需要,又可以满足招股说明书“募集运用”章节的全部资料。

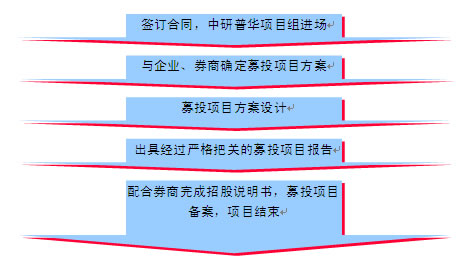

中研普华募投项目的工作流程

募投项目可行性研究工作的意义

※ 上市募投项目可行性研究工作决定了企业能否上市成功

※ 证监会会依据募投项目的必要性和可行性分析结果做出判断是否成功过会

※ 投资者会根据企业的募投项目来判断企业的投资价值和增长潜力

※ 上市募投项目一定要与公司未来发展战略相一致

※ 懂得做细分市场研究,才能设计出合理的、严谨的、精彩的募投项目

※ 中研普华可研报告直接指向证监会、券商内核部的IPO项目只要申报到证监会发审委过会的项目,没有一个项目被否决的。

证监会对IPO企业招股说明书的“募投资金使用计划”章节的要求

※ 发行人募集资金应当围绕主营业务进行投资安排,应披露预计募集资金数额、专户存储安排、募集资金具体用途、预计投入的时间进度情况。

※ 实际募集资金数额与预计募集资金存在差异的,发行人应说明资金运用和资金管理的安排。

※ 募集资金项目涉及履行审批、核准或备案程序的,应披露相关的履行情况。

※ 募集资金用于提升服务能力、拓展市场营销、改进技术或管理、改造生产或服务流程或设施、扩充人力资源以及其他围绕主营业务而提升核心竞争力的,发行人应披露募集资金的具体投资安排,说明对发行人未来经营成果的影响。

※ 募集资金投入导致发行人业务模式发生改变的,发行人应说明这种变化对主营业务的影响,并结合经营管理能力、技术准备、产品市场开拓的情况进行可行性分析。

※ 募集资金用于扩大现有产品产能的,发行人应结合现有产品报告期内的产能、产量、销量、产销率、销售区域,项目达产后产品新增的产能、产量以及本行业的发展趋势、相关产品的市场容量、主要竞争对手等情况,对项目的市场前景进行分析。

※ 募集资金用于新产品开发生产的,发行人应结合新产品的市场容量、主要竞争对手、行业发展趋势、技术保障、项目投产后新增产能情况,对项目的市场前景进行分析。

※ 发行人报告期内固定资产投资和研发支出很少、本次募集资金将大规模增加固定资产投资或研发支出的,应充分说明固定资产变化与产能变动的匹配关系,并充分披露新增固定资产折旧、研发支出对发行人未来经营成果的影响。

※ 募集资金直接用于固定资产投资项目的,发行人可视实际情况并根据重要性原则披露下列内容:

1. 投资概算情况,预计项目投资规模及募集资金具体用途,如购置设备、土地、技术以及补充流动资金等;

2. 产品的质量标准和技术水平,生产方法、工艺流程和生产技术选择,主要设备选择,核心技术及其取得方式;

3. 主要原材料、辅助材料及能源的供应情况;

4. 投资项目的竣工时间、产量、产品销售方式及营销措施;

5. 投资项目可能存在的环保问题、采取的措施及资金投入情况;

6. 投资项目的选址,拟占用土地的面积、取得方式及土地用途;

7. 项目的组织方式、项目的实施进展情况。

※ 募集资金拟用于合资经营或合作经营的,在披露第九十七条内容的同时,还应披露:

1. 合资或合作方的基本情况,主要包括名称、法定代表人、住所、注册资本、实收资本、主要股东、主营业务,与发行人是否存在关联关系;投资规模及各方投资比例;合资或合作方的出资方式;合资或合作协议的主要条款以及可能对发行人不利的条款;

2. 拟组建的企业法人的基本情况,主要包括设立、注册资本、主营业务、组织管理和控制情况。不组建企业法人的,应详细披露合作模式。

※ 募集资金拟用于向其他企业增资或收购其他企业股份,且已确定的,应披露下列内容:

1. 拟增资或收购的企业的基本情况及最近一年及一期经具有证券期货相关业务资格的会计师事务所审计的资产负债表和利润表;

2. 增资资金折合股份或收购股份的评估、定价情况;

3. 增资或收购前后持股比例及控制情况;

4. 增资或收购行为与发行人业务发展规划的关系。

※ 第一百条募集资金拟用于收购资产,且已确定的,应披露下列内容:

1. 拟收购资产的内容;

2. 拟收购资产的评估、定价情况;

3. 拟收购资产与发行人主营业务的关系。

※ 若收购的资产为在建工程的,还应披露在建工程的已投资情况、尚需投资的金额、负债情况、建设进度、计划完成时间等。

※ 募集资金用于偿还债务的,应披露偿债的总体安排及对发行人财务状况、偿债能力和财务费用的具体影响。

※ 募集资金用于补充营运资金的,发行人应披露补充营运资金的必要性和管理运营安排,说明对公司财务状况及经营成果的影响和对提升公司核心竞争力的作用。

※ 发行人募集资金拟作其他用途的,应披露具体的安排及影响。

※ 发行人应披露募集资金运用对财务状况及经营成果的影响。发行人应审慎预测具体投资的效益,分别说明募集资金运用前后的效益情况,以及预计产生效益的时间,并充分说明预测基础、依据。

证监会对IPO企业招股说明书的“未来发展与规划”章节的要求

※ 发行人应披露发行当年和未来三年的发展规划及发展目标,说明发行人在增强成长性、增进自主创新能力、提升核心竞争优势等方面拟采取的措施。

※ 发行人应当结合募集资金运用,审慎分析说明发行人的未来发展及在增强成长性和自主创新方面的情况,具体分析说明可能涉及扩大市场规模、提高市场占有率、实现现有产品或服务升级、进行技术开发和持续创新、加强管理和技术团队建设、改善公司财务结构等情况。

※ 发行人披露的发展规划和目标应当具体明确,合理说明规划和目标所依据的假设条件,实施过程中可能面临的主要困难,确保实现规划和目标采用的方法或途径。发行人应声明在上市后通过定期报告持续公告规划实施和目标实现的情况。

※ 发行人应披露上述业务发展规划和目标与现有业务的关系。若实现上述规划和目标涉及与他人合作的,应对合作方及合作条件予以说明。

※ 发行人披露的规划、目标、措施以及相应的分析,应与招股说明书其他相关内容相衔接。